Στον ταχέως εξελισσόμενο κόσμο των χρηματοπιστωτικών υπηρεσιών, η επιλογή του κατάλληλου συστήματος πληρωμών αποτελεί κρίσιμο παράγοντα επιτυχίας για κάθε επιχείρηση. Ως αναλυτές του κλάδου, γνωρίζετε ότι οι διεθνείς τραπεζικές μεταφορές αποτελούν τη ραχοκοκαλιά του παγκόσμιου εμπορίου και των χρηματοπιστωτικών συναλλαγών. Ιδιαίτερα σε τομείς όπως το online gaming, όπου πλατφόρμες όπως η casino-in-gr.com χειρίζονται χιλιάδες συναλλαγές καθημερινά, η κατανόηση των διαφορών μεταξύ SEPA και SWIFT γίνεται ακόμη πιο κρίσιμη. Το SEPA (Single Euro Payments Area) και το SWIFT (Society for Worldwide Interbank Financial Telecommunication) αντιπροσωπεύουν δύο διαφορετικές φιλοσοφίες στις διεθνείς πληρωμές. Ενώ το SEPA εστιάζει στην ενοποίηση των ευρωπαϊκών πληρωμών, το SWIFT παραμένει το παγκόσμιο πρότυπο για διεθνείς μεταφορές. Η σωστή επιλογή μπορεί να επηρεάσει σημαντικά το κόστος, την ταχύτητα και την αποδοτικότητα των συναλλαγών. Το SEPA λειτουργεί ως ενιαίος χώρος πληρωμών για 36 ευρωπαϊκές χώρες, επιτρέποντας στους καταναλωτές, επιχειρήσεις και δημόσιους οργανισμούς να πραγματοποιούν πληρωμές σε ευρώ με την ίδια ευκολία που κάνουν εγχώριες συναλλαγές. Η αρχιτεκτονική του βασίζεται σε τυποποιημένα μηνύματα ISO 20022, που παρέχουν πλούσια δεδομένα και βελτιωμένη διαφάνεια. Αντίθετα, το SWIFT αποτελεί ένα παγκόσμιο δίκτυο μηνυμάτων που συνδέει περισσότερες από 11.000 χρηματοπιστωτικά ιδρύματα σε 200 χώρες. Χρησιμοποιεί τους κωδικούς BIC (Bank Identifier Code) για την ταυτοποίηση των τραπεζών και υποστηρίζει συναλλαγές σε πολλαπλά νομίσματα. Η δομή του επιτρέπει πολύπλοκες διαδρομές μέσω ενδιάμεσων τραπεζών, γεγονός που μπορεί να αυξήσει τόσο το κόστος όσο και τον χρόνο επεξεργασίας. Πρακτική Συμβουλή: Κατά την ανάλυση συστημάτων πληρωμών, εξετάστε πάντα τη συμβατότητα με τα υπάρχοντα ERP συστήματα. Το SEPA προσφέρει καλύτερη ενσωμάτωση για ευρωπαϊκές επιχειρήσεις, ενώ το SWIFT παραμένει απαραίτητο για παγκόσμιες λειτουργίες. Οι οικονομικές επιπτώσεις αποτελούν κεντρικό στοιχείο κάθε ανάλυσης. Οι μεταφορές SEPA συνήθως κοστίζουν μεταξύ 0,20€ και 1,50€ ανά συναλλαγή, ενώ οι SWIFT μεταφορές μπορεί να κοστίσουν από 15€ έως 50€, ανάλογα με τον προορισμό και τις ενδιάμεσες τράπεζες. Αυτή η διαφορά γίνεται ακόμη πιο σημαντική όταν εξετάζουμε τον όγκο συναλλαγών που χειρίζονται μεγάλες πλατφόρμες. Η ταχύτητα επεξεργασίας παρουσιάζει εξίσου εντυπωσιακές διαφορές. Οι SEPA Instant Credit Transfers ολοκληρώνονται σε λιγότερα από 10 δευτερόλεπτα, 24/7/365, ενώ οι παραδοσιακές SWIFT μεταφορές μπορεί να χρειάζονται 1-5 εργάσιμες ημέρες. Αυτή η διαφορά στην ταχύτητα επηρεάζει άμεσα την εμπειρία των χρηστών και τη ρευστότητα των επιχειρήσεων. Η διαφάνεια κόστους αποτελεί άλλο κρίσιμο σημείο. Το SEPA παρέχει πλήρη διαφάνεια με προκαθορισμένα τέλη, ενώ το SWIFT μπορεί να περιλαμβάνει κρυφά κόστη από ενδιάμεσες τράπεζες. Σύμφωνα με πρόσφατη μελέτη της ΕΚΤ, το 23% των SWIFT μεταφορών περιλαμβάνει απροσδόκητα τέλη. Στατιστικό Στοιχείο: Το 2023, το μέσο κόστος SWIFT μεταφοράς ήταν 42€, ενώ το αντίστοιχο SEPA κόστος ήταν 0,85€ – μια διαφορά 4.800%. Το ρυθμιστικό τοπίο για τα δύο συστήματα διαφέρει σημαντικά. Το SEPA διέπεται από την Οδηγία PSD2 (Payment Services Directive 2) και τον Κανονισμό SEPA, που επιβάλλουν αυστηρά πρότυπα ασφάλειας και διαφάνειας. Αυτό περιλαμβάνει την υποχρεωτική εφαρμογή Strong Customer Authentication (SCA) και λεπτομερείς απαιτήσεις για την προστασία δεδομένων. Το SWIFT, από την άλλη πλευρά, λειτουργεί υπό ένα πολυπλοκότερο ρυθμιστικό πλαίσιο που ποικίλλει ανά χώρα. Οι τράπεζες που χρησιμοποιούν SWIFT πρέπει να συμμορφώνονται με τοπικούς κανονισμούς AML (Anti-Money Laundering) και KYC (Know Your Customer), καθώς και με διεθνείς κυρώσεις. Η πολυπλοκότητα αυτή μπορεί να δημιουργήσει καθυστερήσεις και επιπλέον κόστος συμμόρφωσης. Ένα σημαντικό πλεονέκτημα του SEPA είναι η τυποποίηση των διαδικασιών σε όλες τις συμμετέχουσες χώρες. Αυτό απλοποιεί σημαντικά τις διαδικασίες audit και compliance για πολυεθνικές εταιρείες που δραστηριοποιούνται εντός της ευρωπαϊκής ζώνης. Παράδειγμα: Μια εταιρεία gaming που λειτουργεί σε 15 ευρωπαϊκές χώρες μπορεί να χρησιμοποιεί ένα ενιαίο SEPA σύστημα αντί για 15 διαφορετικά εθνικά συστήματα, μειώνοντας το κόστος συμμόρφωσης κατά 60%. Η τεχνολογική εξέλιξη αναδιαμορφώνει και τα δύο συστήματα. Το SWIFT έχει ξεκινήσει την πρωτοβουλία SWIFT gpi (global payments innovation), που στοχεύει στη βελτίωση της ταχύτητας, διαφάνειας και παρακολούθησης των διεθνών μεταφορών. Παράλληλα, εξερευνά τη χρήση blockchain τεχνολογίας και κεντρικών ψηφιακών νομισμάτων (CBDCs). Το SEPA, από την πλευρά του, επενδύει στην επέκταση των instant payments και στη βελτίωση της διαλειτουργικότητας με άλλα ψηφιακά συστήματα πληρωμών. Η πρωτοβουλία SEPA 2.0 προβλέπει την ενσωμάτωση τεχνητής νοημοσύνης για την αυτοματοποίηση των διαδικασιών συμμόρφωσης και την πρόληψη απάτης. Οι αναλυτές πρέπει να παρακολουθούν στενά την ανάπτυξη των Request-to-Pay υπηρεσιών στο SEPA, που θα επιτρέπουν πιο διαδραστικές και εξατομικευμένες εμπειρίες πληρωμών. Αυτό είναι ιδιαίτερα σημαντικό για τομείς όπως το e-commerce και το online gaming, όπου η εμπειρία του χρήστη αποτελεί κρίσιμο ανταγωνιστικό πλεονέκτημα. Τάση: Έως το 2025, αναμένεται ότι το 75% των ευρωπαϊκών B2B πληρωμών θα γίνονται μέσω SEPA instant, σύμφωνα με την EBA (European Banking Authority). Η ανάλυση των δύο συστημάτων οδηγεί σε σαφή συμπεράσματα για τη στρατηγική επιλογή. Για επιχειρήσεις που δραστηριοποιούνται κυρίως εντός της ευρωζώνης, το SEPA προσφέρει ανώτερη αποδοτικότητα, χαμηλότερο κόστος και καλύτερη εμπειρία χρήστη. Το SWIFT παραμένει απαραίτητο για παγκόσμιες λειτουργίες και συναλλαγές εκτός ευρωζώνης.Γιατί οι Αναλυτές του Κλάδου Πρέπει να Κατανοήσουν τις Διαφορές

Η Αρχιτεκτονική και η Λειτουργία των Δύο Συστημάτων

Κόστος, Ταχύτητα και Διαφάνεια: Η Σύγκριση που Μετράει

Ρυθμιστικό Περιβάλλον και Συμμόρφωση

Τεχνολογικές Εξελίξεις και Μελλοντικές Τάσεις

Στρατηγικές Συστάσεις για το Μέλλον των Πληρωμών

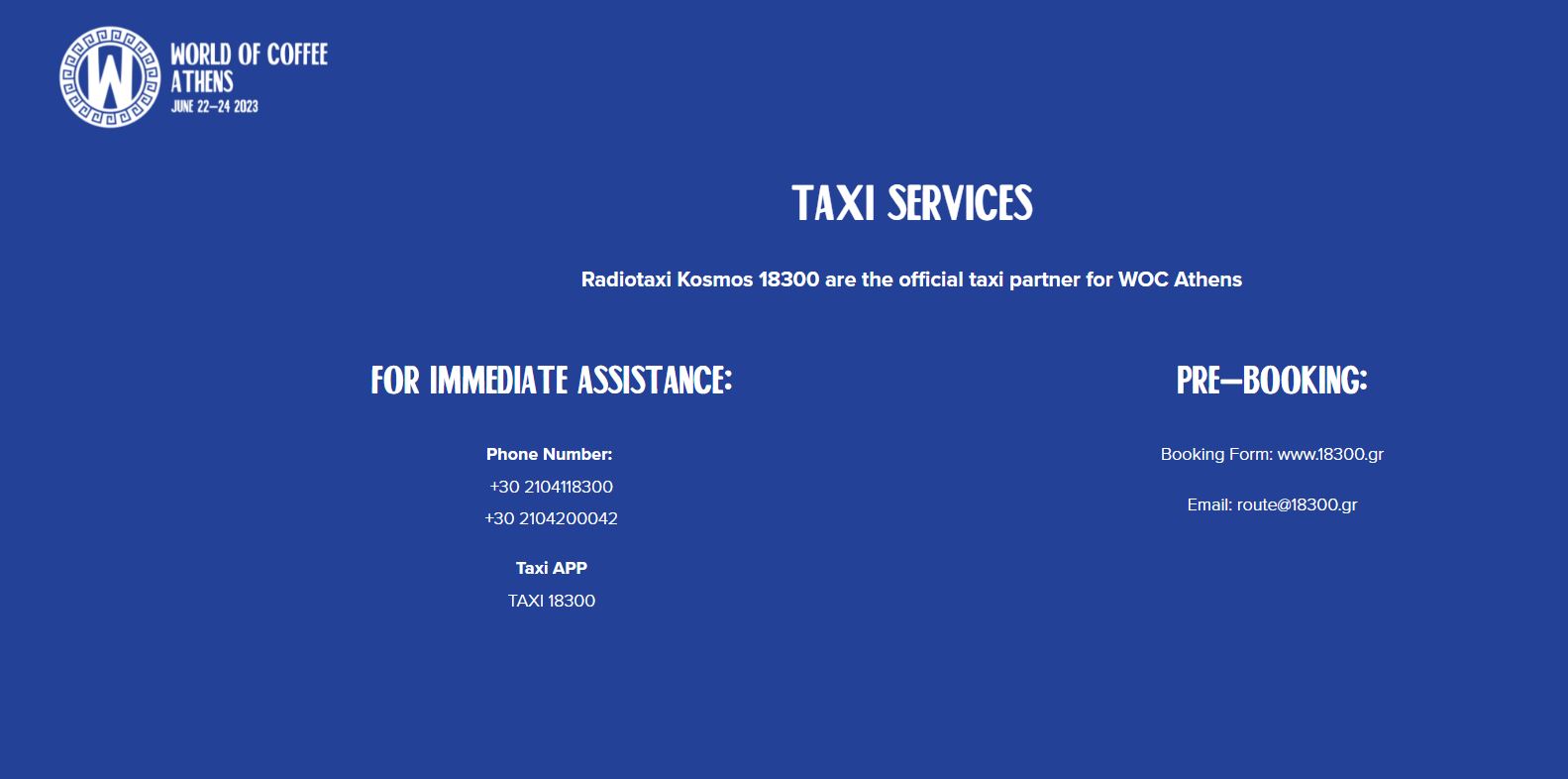

(0030) 210 41 18 300 & (0030) 210 52 01 300

Cost of phone call: +2€